香港强积金和内地社保有何区别?从缴纳费用和领取方式以及投资风险等对比

香港强积金被称为“香港社保”,很多新到港或者对香港社保感兴趣的朋友可能不知道,香港社保和内地社保其实是有区别的。

“香港社保”是指香港强积金计划,属于强制性供款计划,那么内地社保和香港强积金有何区别呢?

今天我们通过两者的基本概念、缴纳费用、投资方式和领取方式对比,比较直观地看两者的区别。

一、强国强积金和内地社保的基本概念对比

1.内地社保基本概念

中国内地的社会保险体系是由「五险」所构成。「五险」是法定的,而「一金」不是法定的。其中养老保险、医疗保险和失业保险,这三种保险是由公司和个人共同供款的保费。工伤保险和生育保险完全是由公司承担的,个人不需要供款。

内地社保最重要的部分是养老和医疗保险,中国基本养老保险区分为职工基本养老保险和城乡居民基本养老保险两类,职工基本养老保险主要覆盖企业、机关、事业单位职工,城乡居民基本养老保险主要覆盖年满16周岁、不在读、不符合参加职工基本养老保险参保条件的城镇非从业居民。

从2020年1月1日,在内地就业、居住和就读的香港居民,亦可拥有社保卡,与内地居民一样,可参加社会保险及享受社保待遇的合法权益!

2.香港强积金基本概念

香港强制性公积金(简称”强积金”或MPF)制度于2000年12月开始实施,是由私营机构管理的强制性供款计划。强积金是以雇佣为基础的退休保障制度,除豁免人士外,凡年满18岁至未满65岁的一般雇员、临时雇员以及自雇人士,均须参加强积金计划。主要目的是为协助日渐老化的就业人口设置退休生活储蓄。

二、内地社保和香港强积金缴纳费用对比

1.内地社保的缴费基数&缴费比例

(1)缴费基数

指企业或者职工个人用于计算缴纳社会保险费的工资基数,用此基数乘以规定的费率,就是企业或者个人应该缴纳的社会保险费的金额。各地的社保缴费基数与当地的平均工资数据相挂钩。

企业一般以企业职工的工资总额作为缴费基数,职工个人一般则以本人上一年度的月平均工资为个人缴纳社会保险费的工资基数。

(2)缴费比例

即社会保险费的征缴费率。按照现行的社会保险相关政策的规定,对不同的社会保险险种,实行不同的征缴比例。

2.香港强积金缴纳费用和基数对比

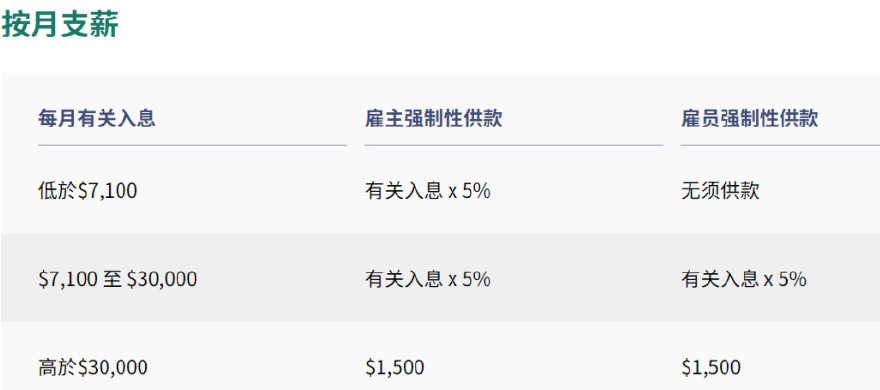

参加强积金的雇员和雇主必须定期供款,双方的供款额均为雇员月薪的5%,其上限为1500港币,也就是雇主和雇员都需要缴纳1500港币,加起来一个月就是3000港币。

雇主必须要为员工参与强积金计划,雇主每月要为雇员支付月薪的5%作为强制性供款到员工的强积金户口,上限为$1,500。

而当员工的月薪超过$7,100也需要在薪金内扣除5%作为供款,同样上限为$1,500,若是雇员月薪低于7100港币,则无需缴纳,雇主仍需缴纳雇员月薪的5%。

就算是暑期工,只要是连续受雇60天或以上,也同样会受到强积金制度的保障。

三、香港强积金和内地社保领取方式对比

1.内地社保的领取方式

参保满15年且达到法定退休年龄后,便可每月领取基本养老金直至身故。具体可以领的养老金金额与个人的缴费年限、缴费基数、个人账户余额以及养老金领取地的职工平均工资等密切相关。

以部分社保为例,如养老保险,参保满15年达到法定退休年龄可在退休后每月领取基本养老金,直至身故。具体可以领多少养老金,与个人的缴费年限、缴费基数、个人账户余额以及养老金领取地的职工平均工资等密切相关。

而医疗保险,雇员平日生病,可报销门诊、急诊及住院费用。而退休时,假如缴纳医疗保险达到国家规定年限,可享受基本医疗保险待遇。未达到规定年限的,可以继续缴费。

工伤保险待遇包括劳动能力鉴定,工伤预防的宣传、培训等费用,以及法律、法规规定的用于工伤保险的其他费用的支付等。

生育保险待遇主要包括生育津贴和生育医疗待遇。其宗旨在于通过向职业妇女提供生育津贴、医疗服务和产假,帮助她们恢复劳动能力,重返工作岗位。

失业保险待遇主要包括失业救济、失业救助和补充失业津贴等。

2.香港强积金领取方式

由于强积金制度旨在协助就业人士为晚年的生活作好储蓄准备,因此必须根据《强制性公积金计划条例》的规定,年满65岁才可提取由强制性供款和可扣税自愿性供款产生的累算权益。

当计划成员年满65岁,可选择以下其中一个方法处理强积金:

√ 分期提取

√ 一笔过提取

√ 保留在强积金计划内继续投资

在以下6种特定情况下,计划成员可在65岁前提早提取强积金:

√ 提早退休

必须年满60岁并已终止所有受雇及自雇工作,并作出法定声明,无意再次受雇或自雇。可以选择一次性或分期的方式提取累算权益。

√ 永久地离开中国香港

必须声明已经或将会离开香港,往其他地方居住,而无意作为永久性居民返回香港工作或再定居,并提供在香港以外居住的证明。若以为此由提早提取强积金,日后将不能再次提出申请,受托人亦不会向计划成员支付强积金。

积金局备有曾以永久离港为理由而成功提取强积金的成员记录册。若作出虚假或具误导性的陈述,借此提早提取强积金,可被检控。

√ 完全丧失行为能力

必须提供医学证明书以证明上述状况。

√ 罹患末期疾病

同样必须提供医学证明书以证明患有末期疾病。

√ 小额结余

账户结余不超过5000港币,而申请提取的日期与最近的供款日相距至少12个月。

√ 死亡

累算权益将成为遗产的一部分,可由遗产代理人申请提取。

四、香港强积金和内地合并投资方式对比

香港强积金和内地社保投资方式明显的差异之一是强积金可以灵活投资基金,内地养老保险却较为严格。

1.内地社保的投资方式

内地的养老保险由全国社会保障基金理事会受托运营,在资产配置方面,《基本养老保险投资管理办法》对权益投资上限进行了严格限制。

规定养老保险基金投资股票、股票基金等风险较高的金融产品比例不得超过养老基金净值的30%。

基金总体投资风格较为保守,以固收类资产为主。

2.香港强积金计划的投资方式

香港强积金的受托人按计划成员的投资选择,购买有关基金单位,投资经理按个别基金列明於强积金计划说明书的投资策略及目标进行投资,而保管人(获受托人授权并独立於投资经理)负责保管计划资产。

香港强积金可投资的计划有三大类,分别是集成信托计划、雇主营办计划和行业计划,基金种类包含货币市场基金、保证基金、债券基金、混合资产基金、股票基金和指数基金,不同种类基金的风险程度各异,所以在挑选基金之前,应先了解自己的承受风险能力。

影响承受风险能力的主要因素包括投资期、投资取向以及为退休所作的其他储蓄或投资等,雇员根据个人风险偏好选择特定的强积金基金,增长率各不相同。